也來資產配置算了(一):甚麼是資產配置?

就算自己作為一個港股價值投資者,有時看到自己的投資成績也是不滿意。其中一個不滿意的原因就是自己選擇買賣時機做得不好。

其實以前已經聽過資產配置、以及投資指數基金的成績長期而言比八成散戶來得好這些真理,可是當時自己還年輕,想試試自己學到的價值投資能否也有不錯的成績。一旦發現自己再努力也不夠好時,便會開始轉向資產配置、或是投資指數基金這些正途方式。

最近,終於下定決心嘗試開始作資產配置了。

這個系列是一個對自己來說,以下三個問題的解答:

- 甚麼是資產配置?(就是本文)

- 為何開始選擇進行資產配置?)

- 打算進行甚麼資產配置組合?

甚麼是資產配置?

資產配置就是一種投資策略。這個策略的中心思想是按照自己的風險承受程度,把不同類別的資產類別 Asset Class(例如股票是一個資產類別、債劵也是一個資產類別)定下一個自己決定的比例來投資,從而降低風險。

研究 指出,在不同資產類別中的分散方法佔了投資中的九成績效,選擇證劵(例如股票、債劵等)的能力只佔了投資中的一成績效。

在說說操作理論之前,先來介紹一些基本知識。

投資組合理論

上文講述按照自己的風險承受程度來決定資產的比例,那麼甚麼是風險承受程度呢?

通常我們會以投資產品的 波動率 來描述為它的風險(雖然有些派別並不認同),然後不同投資產品也有一個歷史上的預期回報和波動率。然後投資人按照自己能率受的波動和回報來決定投資那一種投資產品。

但是,投資組合理論 能夠用來解釋調整不同資產的比例,可以使得一個效資組合在相同的波動率之下,能夠有更好的預期回報的存在。

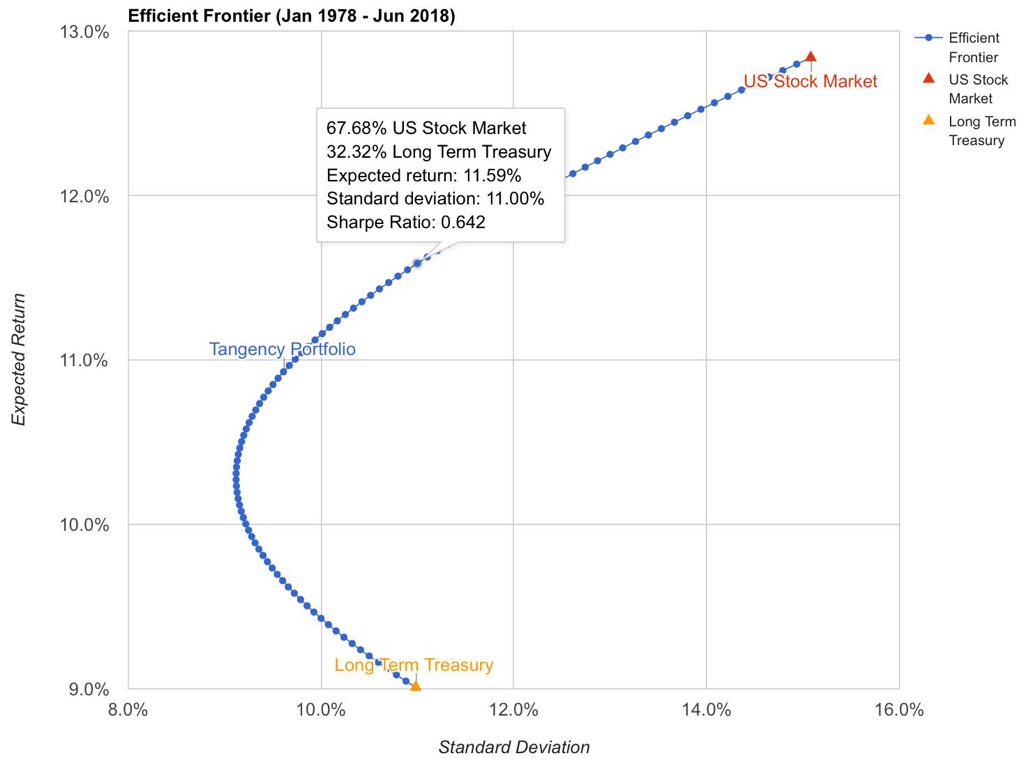

我們嘗試比較兩款資產類別,以及如果把它們按某個比例來分配的預期回報和波動性。在這個例子中,我們使用了兩款資產類別,分別是 美國股市 US Stock Market ,以及 美國長期國債 Long Term Treasury 。

例如,在這個 例子 中,根據歷史資料, 美國股市 的預期回報 (Expected Return)為12.84% ,而 波動率(以標準差 Standard Deviation 表示)為15.08%(上圖以紅點表示);而 美國長期國債 的預期回報為 9.01%,波動率為 10.98%(上圖以橙點表示)。

可是,只要改變兩種資產的比例,它們便會落在藍線的某一點上。例如投資 67.68% 的金錢在 美國股市 上而投資 32.32% 的金錢在 美國長期國債 上,得到的預期回報便能達到 11.59%,但是波動率只有11%,比只投資 美國長期國債 的波動是一樣,可是預期報率要好得多。

至於如何配置,可以在這個 Portfolio Visualizer 上輸入資產類別來試試。

雖然以歷史資料來計算來計算比例其實十分危險,因為未來的數值也不會是一樣,所以只會用來作參考,並不會調整得和計算的結果一模一樣。

ETF 是甚麼?

為了回答 資產配置的操作理論,我們還需要另一個知識,這就是甚麼是 ETF 。

ETF 就是一些由資產管理公司發行,類似購買很多不同證劵的基金的投資工具。通常依照某種投資策略進行投資,例如只購買小型股票的 ETF ,或者是美國公債基金、又或者是追蹤指數的 ETF 等。

ETF 的好處是低手續費和用戶能夠以買股票的方式來買基金,從而令資金不多的人也能享受到高流動性以及低成本分散投資的好處,當然分散的程度按照不同的 ETF 也有很大的分別,例如美國的全股票指數型 ETF 的分散程度要比只追蹤一個板塊的 ETF 要高。

資產配置操作理論

終於進入正題了。

以前學習行為金融學時,教授教了一個適合散戶的資產配置方法:

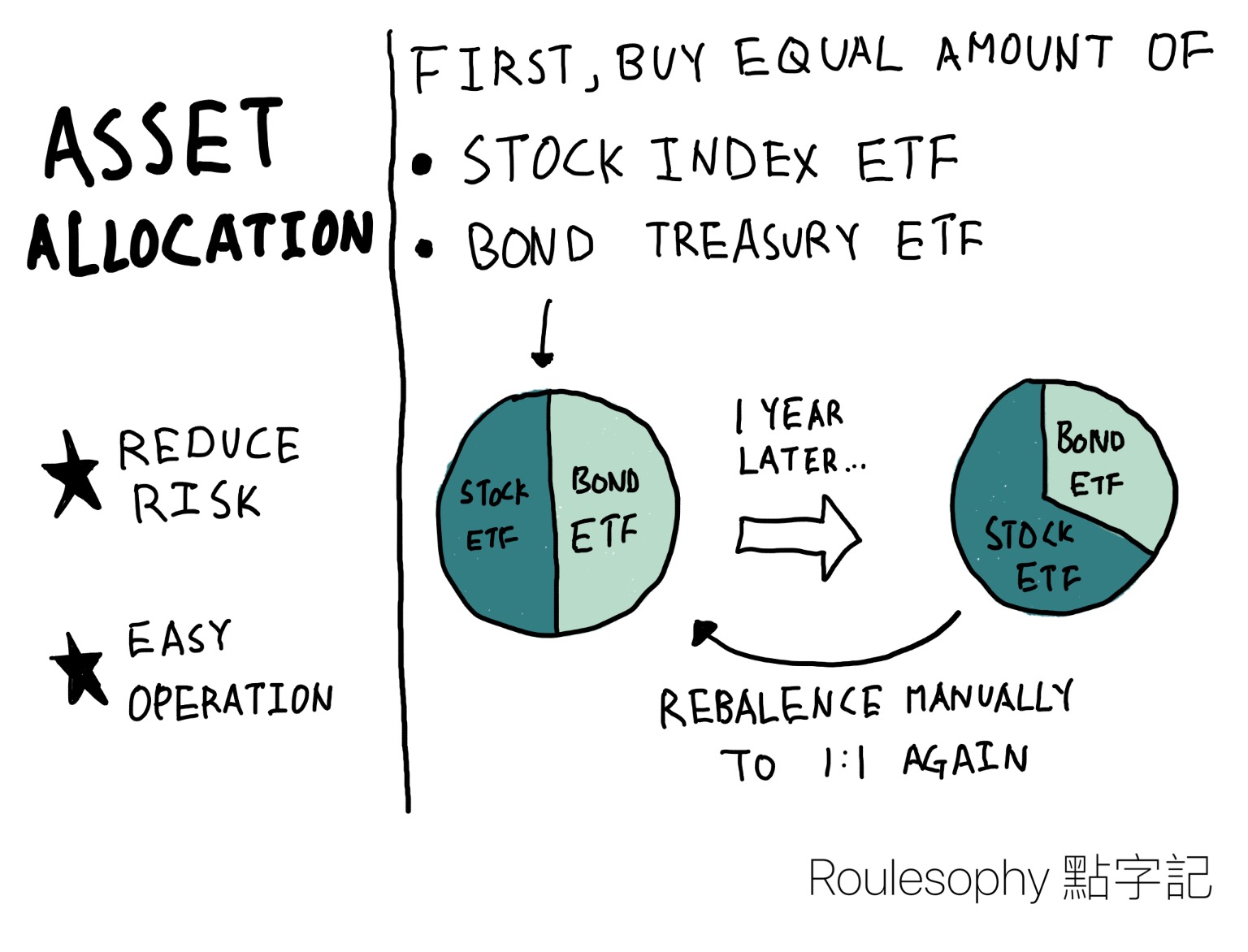

第一,按照自己的風險承受程度,決定資產類別之間的比例,例如股票佔 50%,債劵佔 50% 、又或者是股票佔三分一、債劵佔三分一、房地產佔三分一等。

第二,按照以下的比例來買相對應的資產類別的 ETF ,例如在這個例子中,買了某一隻國際股票 ETF 和某一隻債劵 ETF ,比重各佔 50%。

第三,每年看一次自己的投資組合,然後進行再平衡的動作。例如本來決定的股債 ETF 比例為各一半,一年後股票 ETF 漲了很多,變得在投資組合比重變了 8成,而債劵 ETF 變得只有兩成,那麼便賣掉一些股票 ETF、買入一些債劵 ETF,使得股債 ETF 的比例再度變成各佔一半,然後每年都做一次這個動作。

在這個投資策略裡,目的並不是要取得最強的回報(雖然回報其實也不錯),而是要強逼自行進行低買高賣,以及平衡風險。

所以,在這個策略中,最重要的是 紀律,就是無論當年的投資成績如何,每年的某月某日都按照自己之前定下的資產比例來作再平衡。也就是說,我們不需要,也不應該因為市場的任何情況去決定何時進出市場。

由於這個方法不會令金融從業員賺大錢(他們最想的是大家不停按著他們的推介來進行買賣從而操控市場,以及令大家頻繁進行交易來賺取手續費),所以大家很少會在新聞等途徑看到。

進行這個方法十分容易、也十分困難。容易的地方在於平時完全不用理會這個組合,連任何消息也不用看,每年只需要花數小時計算再平衡的比例並下單便可以了;但是困難的地方是我們會怕枯燥乏味和沉悶、都會過度自信,認為自己可以戰勝市場,從而失去紀律。例如見到市場大漲時會想把所有錢用來買股票,市場變差時也只想拿著股票等待價格上升才繼續買入,但是我們很難預測市場,所以這樣看時機進出反而很容易令投資績效變得更差。

關於資產配置,以下有兩個參考資料:

提外話,當年上的這課行為金融學是我學到的金融學課程中最受用的一科。教授在教了我們這一班後便離開了大學,到投資機構工作了。他也有開設了一個公開課,名為 經濟學家夏春的投資必修課。

也來資產配置算了系列:

如果你覺得這個內容有用,不妨分享給你的朋友。

這是我的 Facebook、Twitter、Instagram 和 Threads,有興趣的話歡迎 Follow。

如果你認為我的文章有幫助,歡迎 請我喝一杯咖啡。